Para que no te agarren en curva, estos datos te harán un experto: la hecatombe del peso mexicano tuvo como causa inicial el derrumbe del precio del crudo,

Que no te agarren en curva. Esta información te hará un experto en la materia.

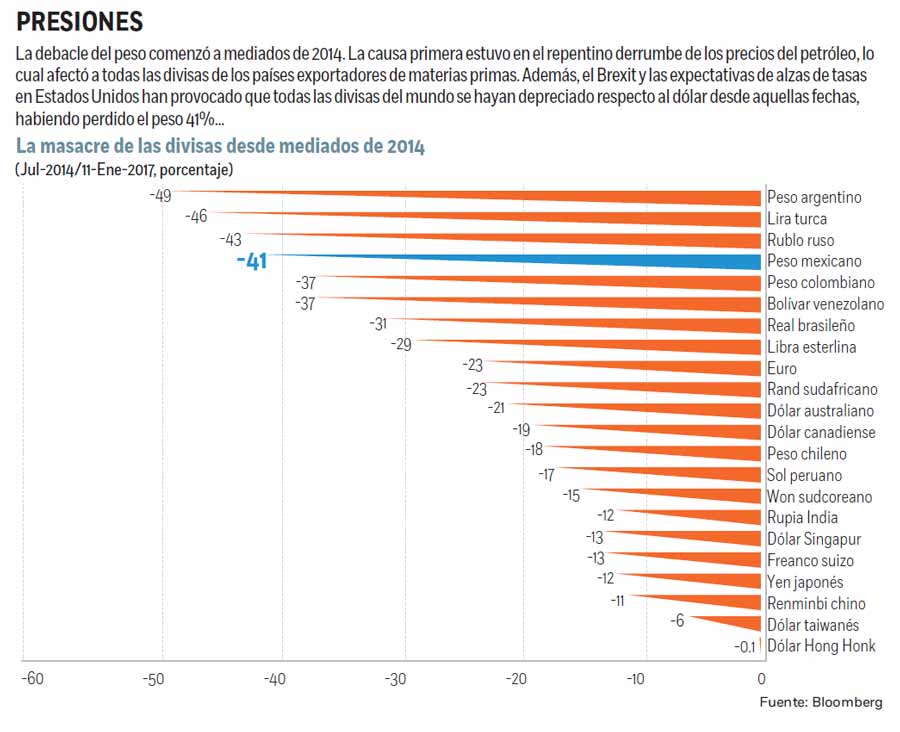

El peso mexicano es una divisa que está ahora mismo en el limbo. Su debacle comenzó a mediados de 2014. Por aquel entonces, la divisa cotizaba en torno a los 13 pesos por dólar. Ayer acabó la jornada en los 21.86, su nivel más débil de la historia. En dos años y medio, por tanto, el peso mexicano se ha desplomado 41%. Para consuelo del peso hay que decir que todas las divisas del mundo se han depreciado respecto al dólar. Ninguna se salva. Como mucho la iguala, tal es el caso del dólar de Hong Kong cuya cotización está ligada al dólar estadunidense. Es verdad que entre las 16 divisas más negociadas del mundo, la que más ha sufrido es el peso mexicano, con esa depreciación de 41%. Si ampliamos el espectro a otras divisas de menor rango, algunas han padecido algo más: es el caso del peso argentino (-49%), la lira turca (-46.0%) o el rublo ruso (-43%) y en Latinoamérica, en general, han sido muy castigadas. Causas del descenso La hecatombe del peso mexicano tuvo como causa inicial el derrumbe del precio del crudo, tendencia que se inició a mediados de 2014. Eso significó que los superávits de la balanza petrolera rápidamente se esfumaron y se convirtieron en abultados déficits, lo que derivó en un brutal deterioro de la balanza comercial total: su saldo, que acumulaba ligeros superávits en la primavera de 2014, empeoró de forma trepidante y llegó a registrar un déficit de 18,462 millones de dólares en abril de 2016. Esa inicial decadencia petrolera hizo que el peso mexicano se depreciara un 12.1% durante la segunda mitad de 2014. En 2015 prosiguió el descalabro de la moneda mexicana. Durante todo ese año, se fueron sumando más fuerzas en contra del peso: en la balanza comercial, continuó el hundimiento de los precios del petróleo. Pero además, las exportaciones manufactureras empezaron a estancarse ante la pérdida de dinamismo de la actividad industrial estadunidense, que se vio impactada de forma negativa tanto por la fortaleza del dólar como por la debilidad de la demanda global.

En el 2014, el déficit corriente fue 26,131 millones de dólares (mdd). Un año después se amplió a 33,216 mdd, lo que supone en términos nominales un récord histórico. En términos de PIB, el déficit se ensanchó de 2.0% del PIB en 2014 a 2.9% en 2015, lo que significó la cifra más elevada desde 1998. En consecuencia, se amplió enormemente, en muy poco tiempo, la brecha entre los dólares que ingresaban a México derivado de las ventas al exterior por exportaciones de bienes y servicios y las remesas familiares y los pagos en dólares que eran preciso realizar al resto del mundo por importaciones: de la noche a la mañana, había escasez de dólares.

Para satisfacer esas necesidades de financiamiento en dólares sólo cabían dos opciones: pedirlos prestados al exterior o recurrir a los dólares que México tenía en stock, esto es, a las reservas internacionales. Hay dos tipos de préstamos que México puede pedir: los de largo plazo, que consisten en las inversiones que realizan las empresas extranjeras en México atraídas por las expectativas de rentabilidad económica que promete el crecimiento de su economía, la estabilidad macroeconómica y su cercanía con Estados Unidos.

Entre ellas están las inversiones de Ford, General Motors o Chrysler cuando deciden instalar plantas en México. Esos dólares entran al país y llegan para quedarse. El otro tipo de préstamos son de más corto plazo: son los dólares que entran porque los extranjeros compran activos financieros como bonos soberanos, acciones o deuda corporativa de México.

Pues bien: los préstamos de dólares, antaño, cuando los déficits corrientes eran pequeños, excedían a esas necesidades de financiamiento. Y ese excedente de dólares, México los guardaba y acumulaba en forma de reservas internacionales. Pero en el 2015, simplemente, no fueron suficientes. Faltaban divisas estadunidenses para cubrir las necesidades de dólares de la economía mexicana y, para cubrir el faltante, tuvo que pagar con los stocks acumulados, con reservas. La escasez de dólares se sintió y, como en todo mercado, cuando hay escasez de un bien su precio sube.

En consecuencia, el dólar se encareció (O el peso se abarató). Durante todo 2015, el peso se depreció 14.3% adicional, y México perdió 16,692 mdd en reservas.

Comenzó 2016, y luego de un inicio devastador ante el colapso del precio del petróleo, el peso mexicano logró estabilizarse antes de las elecciones. En el 2016, y hasta el día de la elección, el peso se deprimió un 6.1%. Lo malo sucedió el 9 de noviembre, cuando se supo que, inesperadamente, había ganado Donald Trump. Y que sus pretensiones eran, directamente, cortar por lo sano la entrada de dólares a México.

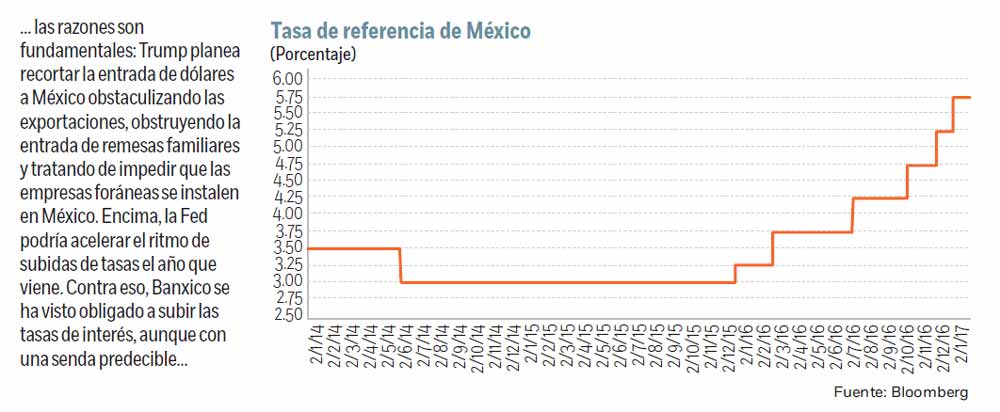

Su política consiste en cortar el ingreso de dólares en México obstaculizando que las empresas manufactureras americanas (o incluso de otra nacionalidad) ya instaladas en México vendan a Estados Unidos, lo que afectaría a las exportaciones mexicanas, y obstruyendo que los trabajadores mexicanos en Estados Unidos puedan enviar dólares a sus familias de México. De ser así, el déficit corriente podría aumentar más, y por tanto, las necesidades de dólares para financiar el crecimiento mexicano. Pero al mismo tiempo quiere cortar las fuentes de financiamiento: quiere impedir que las empresas forasteras que vienen por su proximidad al mercado americano se instalen en tierras mexicanas. Al mismo tiempo, la inversión de cartera se encarece al tener que competir con la expectativa de mayores tasas en Estados Unidos. Así las cosas, la carencia de dólares pronto podría aumentar y por eso se han vuelto tan codiciados y caros.

En 2015 prosiguió el descalabro de la moneda mexicana. Durante todo ese año, se fueron sumando más fuerzas en contra del peso: en la balanza comercial, continuó el hundimiento de los precios del petróleo. Pero además, las exportaciones manufactureras empezaron a estancarse ante la pérdida de dinamismo de la actividad industrial estadunidense, que se vio impactada de forma negativa tanto por la fortaleza del dólar como por la debilidad de la demanda global.

En el 2014, el déficit corriente fue 26,131 millones de dólares (mdd). Un año después se amplió a 33,216 mdd, lo que supone en términos nominales un récord histórico. En términos de PIB, el déficit se ensanchó de 2.0% del PIB en 2014 a 2.9% en 2015, lo que significó la cifra más elevada desde 1998. En consecuencia, se amplió enormemente, en muy poco tiempo, la brecha entre los dólares que ingresaban a México derivado de las ventas al exterior por exportaciones de bienes y servicios y las remesas familiares y los pagos en dólares que eran preciso realizar al resto del mundo por importaciones: de la noche a la mañana, había escasez de dólares.

Para satisfacer esas necesidades de financiamiento en dólares sólo cabían dos opciones: pedirlos prestados al exterior o recurrir a los dólares que México tenía en stock, esto es, a las reservas internacionales. Hay dos tipos de préstamos que México puede pedir: los de largo plazo, que consisten en las inversiones que realizan las empresas extranjeras en México atraídas por las expectativas de rentabilidad económica que promete el crecimiento de su economía, la estabilidad macroeconómica y su cercanía con Estados Unidos.

Entre ellas están las inversiones de Ford, General Motors o Chrysler cuando deciden instalar plantas en México. Esos dólares entran al país y llegan para quedarse. El otro tipo de préstamos son de más corto plazo: son los dólares que entran porque los extranjeros compran activos financieros como bonos soberanos, acciones o deuda corporativa de México.

Pues bien: los préstamos de dólares, antaño, cuando los déficits corrientes eran pequeños, excedían a esas necesidades de financiamiento. Y ese excedente de dólares, México los guardaba y acumulaba en forma de reservas internacionales. Pero en el 2015, simplemente, no fueron suficientes. Faltaban divisas estadunidenses para cubrir las necesidades de dólares de la economía mexicana y, para cubrir el faltante, tuvo que pagar con los stocks acumulados, con reservas. La escasez de dólares se sintió y, como en todo mercado, cuando hay escasez de un bien su precio sube.

En consecuencia, el dólar se encareció (O el peso se abarató). Durante todo 2015, el peso se depreció 14.3% adicional, y México perdió 16,692 mdd en reservas.

Comenzó 2016, y luego de un inicio devastador ante el colapso del precio del petróleo, el peso mexicano logró estabilizarse antes de las elecciones. En el 2016, y hasta el día de la elección, el peso se deprimió un 6.1%. Lo malo sucedió el 9 de noviembre, cuando se supo que, inesperadamente, había ganado Donald Trump. Y que sus pretensiones eran, directamente, cortar por lo sano la entrada de dólares a México.

Su política consiste en cortar el ingreso de dólares en México obstaculizando que las empresas manufactureras americanas (o incluso de otra nacionalidad) ya instaladas en México vendan a Estados Unidos, lo que afectaría a las exportaciones mexicanas, y obstruyendo que los trabajadores mexicanos en Estados Unidos puedan enviar dólares a sus familias de México. De ser así, el déficit corriente podría aumentar más, y por tanto, las necesidades de dólares para financiar el crecimiento mexicano. Pero al mismo tiempo quiere cortar las fuentes de financiamiento: quiere impedir que las empresas forasteras que vienen por su proximidad al mercado americano se instalen en tierras mexicanas. Al mismo tiempo, la inversión de cartera se encarece al tener que competir con la expectativa de mayores tasas en Estados Unidos. Así las cosas, la carencia de dólares pronto podría aumentar y por eso se han vuelto tan codiciados y caros.